Im ersten Beitrag zum Thema „Impact Investing“ (IMPIN; Deutsch: wirkungsorientiertes Investieren) wurde ein erster Einblick in die Besonderheiten von IMPIN gegeben. Es wurde gezeigt, dass Sinn und Zweck des neuen Investitionsfeldes darin bestehen, nicht nur einen monetären Return on Investment zu erzielen, sondern gleichzeitig mit der Investition einen positiven Wirkungseffekt in der Gesellschaft und/ oder Umwelt zu erzielen. Um entsprechende Investitionen umsetzen zu können, bedarf es einer existierenden Infrastruktur mit den entsprechenden „Playern“ und Projekten im Markt. Diese werden im Folgenden kurz beschrieben, wobei auch auf erste Erkenntnisse zur Performance von IMPIN sowie den Entwicklungsstand in Deutschland eingegangen wird.

IMPIN-Infrastruktur

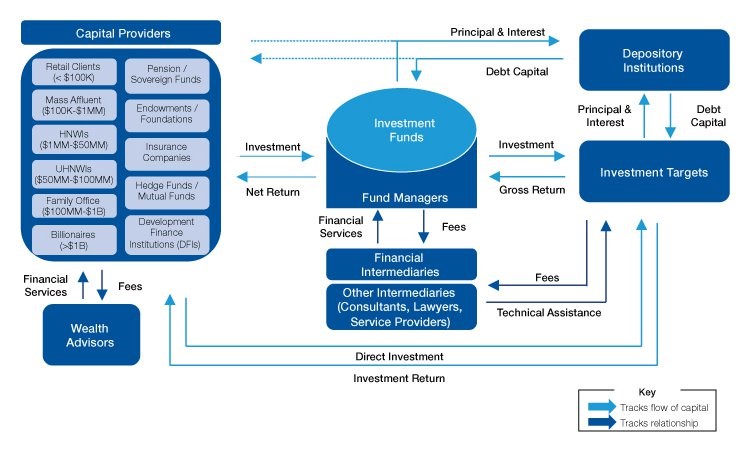

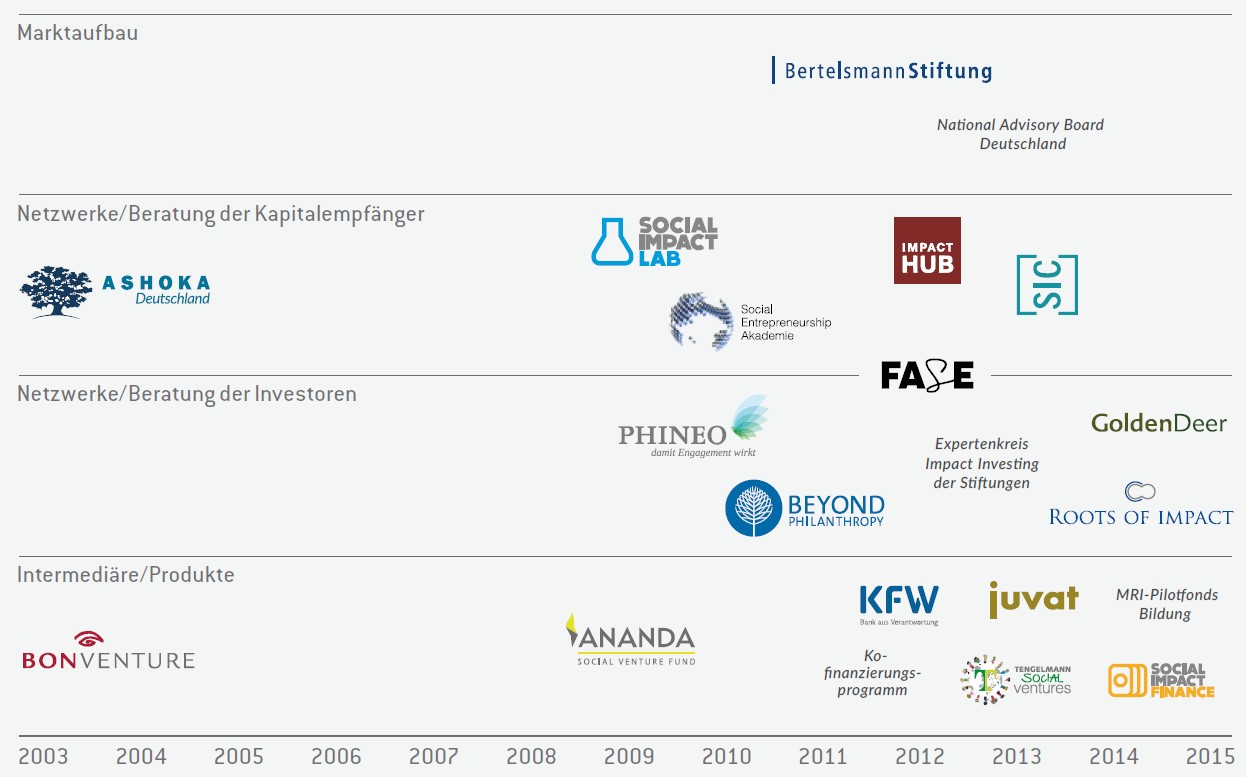

Klassischerweise zählen zum Ökosystem des IMPIN zumindest drei Gruppen: Investoren, Intermediäre und Investitionsziele (siehe auch Abbildung 1). Bei den Kapitalempfängern kann es sich sowohl um For-Profit-Unternehmen wie auch gemeinnützige Organisationen handeln. Auch Social Startups sind immer wieder unter den Empfängern und werden dabei durch Intermediäre wie ImpactHUB oder Ashoka unterstützt. Aufgrund des kontinuierlich gestiegenen Interesses an IMPIN auf Seiten privater aber auch institutioneller Investoren in den vergangenen Jahren besteht auf Seiten der Kapitalgeber inzwischen ein gewisser Druck, Geld „sinn-voll“ anlegen zu können.

Eine besondere Herausforderung sind jedoch die Identifizierung und die mit einem entsprechenden Aufwand verbundene Due Diligence möglicher Investitionsziele, die zusätzlich zum finanziellen Rückfluss der Investition auch eine gesellschaftliche oder umweltorientierte Wirkung messbar erzielen können. Dies gilt vor allem für Projekte im privatwirtschaftlichen und damit nicht öffentlichen Bereich.

Vor allem in den USA sind in den vergangenen Jahren eine große Vielzahl an Impact-Investment-Funds entstanden. Selbst Unternehmen wie Goldman Sachs, JPMorgan Chase, Morgan Stanley, BlackRock und Bain Capital haben entsprechende Pakete geschnürt, wobei diese mehr oder weniger exklusiv in IMPIN-Projekte und zudem vorzugsweise in öffentliche Projekte investieren. Reiche Millennials aus den USA richten immer wieder ihre Family Offices entsprechend aus. (vgl. FT Wealth, Issue 40, October 2016 (https://www.ft.com/content/5144467e-8ee3-11e6-a72e-b428cb934b78)).

Zum Beispiel finanziert Justin Rockefeller die biologische Herstellung von Leder ohne Verwendung tierischen Materials (www.modernmeadow.com); Liesel und Ian Simmons versorgen Privathaushalte in Kenia, Tansania und Uganda mit bezahlbaren Solar-Stromgeneratoren (www.m-kopa.com); Jason Ingle stellt vegane Alternativen zu Fleisch her (www.beyondmeat.com) und Elisabeth und Kevin Phillips vertreiben Luxus-Juwelen, die von Frauen in Uganda und Dallas hergestellt werden (www.akolaproject.org).

Verteilung und Performance von Investitionen

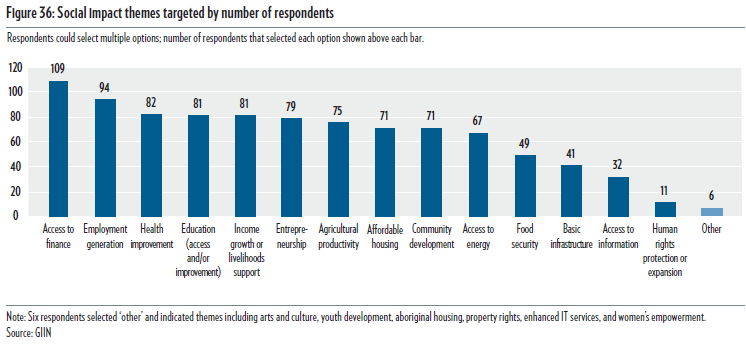

Um aktiv in IMPIN einzusteigen, ist es von zentraler Bedeutung, die Ziele der Investments zu definieren. Laut dem aktuellen „GIIN Annual Impact Investor Survey“ sind für fast die Hälfte der Investoren (47%) sowohl der Impact auf die Umwelt wie auch die Gesellschaft wichtig. Ebenfalls knapp die Hälfte investiert vornehmlich in Projekte mit gesellschaftlichem Impact (48%). Nur etwa 5% richten ihren Fokus ausschließlich auf Umweltthemen. Im Einzelnen zählen zu den wichtigsten Segmenten mit Social Impact der Zugang zu Finanzmitteln, Projekte im Gesundheitssektor und auch die Verbesserung des Zugangs zu Bildung (siehe Abbildung 2).

Das „Global Impact Investing Network“ (GIIN) veröffentlicht auch unregelmäßig eine „Impact Investing Benchmark“. Dabei ist zu erkennen, dass die finanzielle Performance von Impact-Investing-Funds im direkten Vergleich zu Fonds des „Comparative Universe“ je nach Gründungsjahr unterschiedlich erfolgreich waren: Ältere Fonds schnitten deutlich besser ab, wohingegen jüngere Fonds monetär nicht mit den Fonds der Vergleichsbenchmark mithalten konnten – allerdings wurde dabei eben nicht der Einfluss auf Gesellschaft und Umwelt berücksichtigt. Insbesondere kleinere jüngere Fonds mit Volumina von weniger als 100 Millionen USD wiederum schnitten vergleichsweise deutlich besser ab (Internal Rate of Return (IRR) von 9,5% zwischen 1998 und 2010) als die Benchmarkgröße (4,5%).

Gegenwärtiger Entwicklungsstand

Das Bedürfnis, sein Geld in Anlagen zu investieren, die nicht nur einen finanziellen Ertrag erbringen, sondern mithilfe derer auch Gutes getan wird, wurde insbesondere auch durch die Finanzkrise ab 2008 befeuert. Entsprechend jung sind die Anlagemöglichkeiten sowie die dahinterstehenden angebotenen Konzepte. Im Vergleich zu den „klassischen“ Investitionsvolumina sind die geschätzten 60 Mrd. USD, die bislang weltweit in IMPIN gesteckt wurden, ausgesprochen gering. In Deutschland waren es bis 2015 nicht einmal 100 Millionen EUR, das Thema steckt also noch in den Kinderschuhen.

Eine der größten Herausforderungen, nicht nur in Deutschland, ist die Verfügbarkeit von zertifizierten Initiativen und Projekten als Empfänger der Investitionen. Etwa 45% des in Deutschland eingesammelten Kapitals ist bereits investiert, mangels deutscher Zielobjekte wird aber auch nach Projekten in Österreich und Großbritannien gesucht. Es wird mit jährlichen Investitionen von 7 bis 8 Millionen gerechnet.

Die Publikationsreihe Social Impact Investment in Deutschland der Bertelsmann Stiftung stellt regelmäßig die Ergebnisse der Arbeit des National Advisory Boards vor, einer Expertengruppe aus Vertretern der Sozial- und Finanzwirtschaft, Stiftungen, Wissenschaft und öffentlicher Hand. Sie hat zum Ziel, IMPIN in Deutschland zu stärken. Nach dem aktuellen Bericht von 2016 wird dieser überschaubare Markt vor allem durch das Fundraising zweier großer Social-Venture-Capital-Fondsgesellschaften, Ananda Ventures und BonVenture, getragen.

Die KfW und BonVenture finanzierten 2012 die Gründung von discovering hands, einer Organisation, die blinde Frauen zur Tastuntersuchung von Brustkrebserkrankungen ausbildet. Ende 2015 wurde z.B. die WohnRaumGesellschaft als Projektentwickler für bezahlbaren Wohnraum für Normalverdiener (Erzieherinnen, Polizisten, Kleingewerbetreibende etc.) in deutschen Großstädten gegründet und finanziert durch Ananda. Zumeist wurden zur Finanzierung der Projekte Mezzanin- oder Fremdkapital eingesetzt.

Eine Studie von McKinsey aus dem Jahr 2015 sieht gerade für Deutschland im Zeitraum bis 2025 große Entwicklungspotenziale für IMPIN in den Bereichen Umwelt und Energie, Gesundheit sowie Bekämpfung von Arbeitslosigkeit und bezahlbares Wohnen, während wegen des gut ausgebauten Sozialstaats Social Investments im engeren Sinne nicht im Vordergrund stehen.

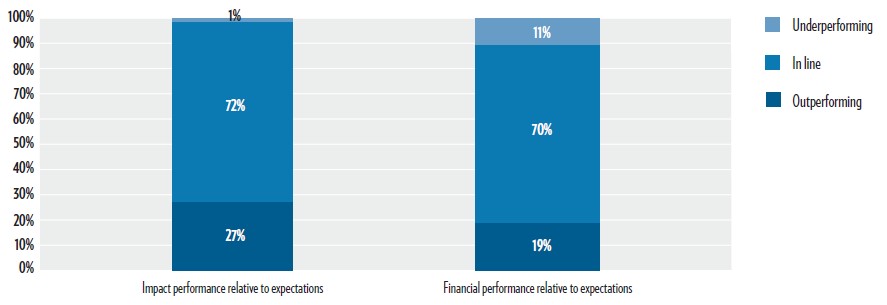

Abschließend stellt sich die Frage, ob sich IMPIN überhaupt lohnt. Während die finanziellen Ergebnisse einfach zu messen und quantifizieren sind, können die resultierenden „Impacts“ in der Regel nur abgeschätzt werden. Nicht zuletzt entstehen hier häufig indirekt und durch Multiplikatoren vervielfachte Effekte, die sich nicht eindeutig messen und auf die Investition zurückführen lassen. Wie im GIIN „Annual Impact Investor Survey 2016“ aufgeführt, werden die Erwartungen der Investoren an die „Impact Performance“ jedoch nahezu vollständig erfüllt – und auch die Erwartungen an die finanzielle Performance werden zu 89% erfüllt. Auch wenn Impact Investing also noch ein kleines Pflänzchen in der Investment-Landschaft ist, so ist es doch lohnenswert, in ihr Wachstum zu investieren und ihren Einfluss auf die Lebensqualität der Menschen zu beobachten.