Lange Zeit waren Private-Equity-Fonds und Familienunternehmen wie Feuer und Wasser. Fragte man die Familienunternehmen, dann waren die Private-Equity-Fonds die Bösewichte; und die Familienunternehmen waren laut den Private-Equity-Investoren die Angriffsziele. PE-Fonds galten als schlecht, weil sie versuchten, Familienunternehmen günstig zu erwerben, den Fremdkapitalanteil erhöhten, Mitarbeiter entließen und die Unternehmen dann weiterverkauften. Mit ihrem Credo „Geiz ist geil“ galten sie als die Gordon Gekkos der Geschäftswelt. Familienunternehmen dagegen galten als kompliziert, schwerfällig und reif für Effizienzsteigerungen – eine niedrig hängende Frucht für gerissene Investoren. Doch mittlerweile ist man klüger geworden und die PE-Geschäftsmodelle haben sich weiterentwickelt.

Auch wenn einige dieser Ansichten noch verbreitet sein mögen, ist diese Sichtweise auf die Beziehung recht beschränkt. Warum? Weil es verschiedene Wege gibt, auf denen beide Gruppen über Generationen hinweg Partner für Wachstum, für das Schaffen von Wohlstand und für neue Märkte sein können. Diese Wege sind vielleicht nicht auf Anhieb zu erkennen, doch sind sie eine interessante Ergänzung der Diskussion darüber, wie die beiden Gruppen zusammenarbeiten könnten.

Eine Partnerschaft kann sich in zwei Richtungen entwickeln: Ein Familienunternehmen lädt eine Private-Equity-Gruppe als Partner ein, oder eine Private-Equity-Gruppe lädt ein Familienunternehmen als Partner ein. Schließlich besitzen Private-Equity-Fonds Fachkompetenz und müssen ihr Geld arbeiten lassen, und Unternehmerfamilien verfügen über Ansehen und Marktzugang und wollen unter Umständen Gelder aus bestimmten Bereichen ihres Portfolios herausziehen. Denn Familien vergrößern sich und benötigen Bargeld – oder sie wollen einfach nur etwas Geld auf ihr Privatkonto übertragen. Eine Kooperation kann also für beide Seiten von Vorteil sein.

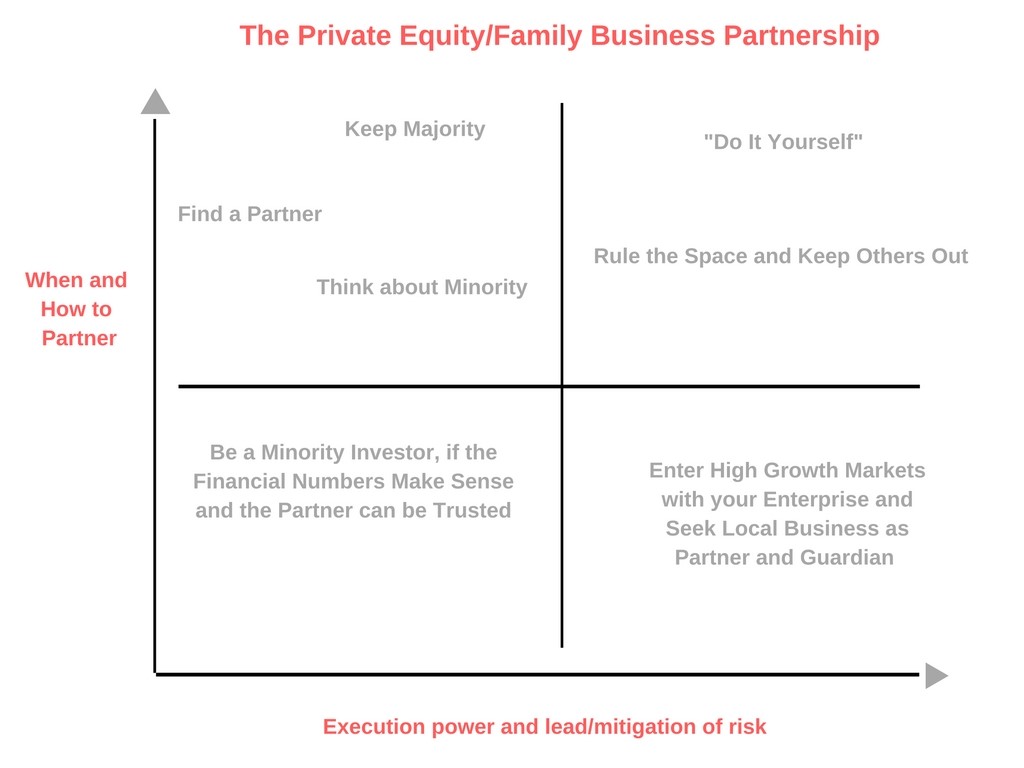

Wenden wir uns nun der Frage zu, wie durch eine Partnerschaft gemeinsam neue Märkte und Geschäftsfelder erobert werden können. Diese Überlegungen werden in der untenstehenden Grafik erläutert.

Wenn Sie ein Private-Equity-Akteur sind, mit umfassenden Kenntnissen über eine bestimmte Branche oder Region, Sie sich aber Chancen in anderen Märkten – etwa Schwellenmärkten – erschließen wollen, wissen Sie vermutlich wenig oder gar nichts über diese Märkte und die diesen zugrundeliegenden wirtschaftlichen Dynamiken. Sie befinden sich praktisch unten rechts in unserer Grafik.

Eine lokale Unternehmerfamilie kann einem Private-Equity-Unternehmen dabei helfen, in diesen Märkten erfolgreicher zu sein, zum Beispiel durch Unterstützung bei der Internationalisierung eines Portfoliounternehmens. Idealerweise möchte man in einer fremden Region das Kapital und das Ausführungswissen eines Private-Equity-Fonds mit der lokalen Marktkenntnis, dem Ansehen und dem Netzwerk eines renommierten Familienunternehmens verknüpfen. In solch einem Fall kann eine Unternehmerfamilie ein sehr wertvoller Partner für einen Fonds sein. Kein bedingter Partner im traditionellen Sinn, sondern ein Wachstumspartner.

Eine lokale Unternehmerfamilie kann einem Private-Equity-Unternehmen dabei helfen, in diesen Märkten erfolgreicher zu sein, zum Beispiel durch Unterstützung bei der Internationalisierung eines Portfoliounternehmens. Idealerweise möchte man in einer fremden Region das Kapital und das Ausführungswissen eines Private-Equity-Fonds mit der lokalen Marktkenntnis, dem Ansehen und dem Netzwerk eines renommierten Familienunternehmens verknüpfen. In solch einem Fall kann eine Unternehmerfamilie ein sehr wertvoller Partner für einen Fonds sein. Kein bedingter Partner im traditionellen Sinn, sondern ein Wachstumspartner.

Eine Familie, die in ihren eigenen lokalen Märkten sehr stark ist, könnte von einer Partnerschaft mit jemandem profitieren, der zusätzliches Kapital, internationale Kontakte und weiteres Branchen-Know-how mitbringt, um so den heimischen Markt noch stärker zu dominieren und eventuell gemeinsam eine Internationalisierung durchzuführen. In der Tat kann ein Familienunternehmen durch die Kooperation mit einer Private-Equity-Gruppe darauf abzielen, sich in Richtung der oberen rechten Ecke unserer zu Grafik bewegen – die vorteilhafteste Position, an der man sich befinden kann.

Beziehungen zwischen Familienunternehmen und Private-Equity-Fonds dürften daher zwangsläufig zunehmen, insbesondere in Schwellenmärkten. Private-Equity-Fonds werden sich in Zukunft stärker auf Emerging Markets ausrichten, da das Wirtschaftswachstum in vielen entwickelten Märkten stagniert und die Zinssätze gegen Null gehen. Doch wie viel wissen sie über diese Märkte? Um dieses Wissen zu erlangen, müssen sie mit führenden lokalen Akteuren kooperieren – den angesehenen, gut vernetzten und sachkundigen Familienunternehmen vor Ort.

Auf der anderen Seite sind Familienunternehmen auf der ganzen Welt und insbesondere in den Schwellenmärkten dem zunehmenden globalen Wettbewerbsdruck sowie dem Einfluss der digitalen Disruption ausgesetzt. Sie müssen verstärkt Anstrengungen unternehmen, um im Wettbewerb bestehen zu können. Ihre starke Position im lokalen Markt effektiv zu nutzen und diesen Markt durch das Kapital und den globalen Marktzugang eines Private-Equity-Fonds zu beherrschen, könnte ein Weg hin zu mehr Wachstum sein. Dies bedeutet nicht, dass das Unternehmen verkauft werden muss – Familienunternehmen können einen Minderheitsanteil abgeben und gleichzeitig die Kontrolle über ein potenziell noch größeres, internationaleres und effizienteres Unternehmen behalten.

Eine Partnerschaft mit einem Private-Equity-Fonds kann sogar mit der Nachfolgeplanung verbunden werden. Wenn mit der Übergabe an die nächste Generation die Beteiligung am operativen Geschäft reduziert werden soll, kann die Familie weitere Teile des Unternehmens verkaufen, langfristig gesehen vielleicht sogar ihre Mehrheit. So kann Schritt für Schritt eine Partnerschaft aufgebaut werden, bei der bestimmte Ziele und Bedingungen vereinbart werden, bevor es zu einer größeren Kooperation kommt.

Das hört sich natürlich sehr gut an, und es deutet auch vieles darauf hin, dass die Interessen von Familienunternehmen und Private-Equity-Gruppen wie beschrieben in Einklang gebracht werden können. Doch oftmals werden die Geschäftsmodelle nicht aufeinander abgestimmt, etwa wenn die zeitlichen Vorstellungen und Rahmenbedingungen nicht zueinander passen: Der Fonds setzt beispielsweise einen Zeitraum von fünf bis sieben Jahren an, um seine Ziele umzusetzen, während die Familie von 20 Jahren oder sogar von Generationen ausgeht.

Wie lässt sich in diesem Fall eine gemeinsame Struktur aufbauen? Es gibt einige Ansätze hierfür, doch bislang noch keine überzeugenden Beispiele, dass es funktioniert. Das liegt daran, dass sich letztlich alle immer wieder der Logik einer gewöhnlichen und beschränkten Partnerschaft beugen, anstatt wie echte, langfristige Partner zu agieren. Dabei will eine Seite immer die Oberhand haben. So gesehen ist dies das typische Gefangenen-Dilemma: Es macht zwar Sinn zu kooperieren, aber es ist nahezu unmöglich.

Die Zukunft wird zeigen, ob innovative Fondsmanager und zukunftsorientierte Unternehmerfamilien einen Weg finden werden, dieses Dilemma in eine Win-win-Situation aufzulösen.