Sicherstellung der Zahlungsfähigkeit

Eine sorgfältige Liquiditätsplanung gewährleistet, dass ein Unternehmen jederzeit in der Lage ist, seine kurzfristigen Verbindlichkeiten zu begleichen. Dies verhindert Zahlungsausfälle, die zu Vertrauensverlusten bei Lieferanten und Kunden sowie zu rechtlichen Konsequenzen führen können.

Vermeidung von finanziellen Engpässen

Durch die Prognose und Überwachung zukünftiger Ein- und Auszahlungen kann ein Unternehmen potenzielle finanzielle Engpässe frühzeitig erkennen und geeignete Maßnahmen ergreifen, um diese zu vermeiden. Dies kann die Aufnahme kurzfristiger Kredite oder das Umschichten von Vermögenswerten beinhalten.

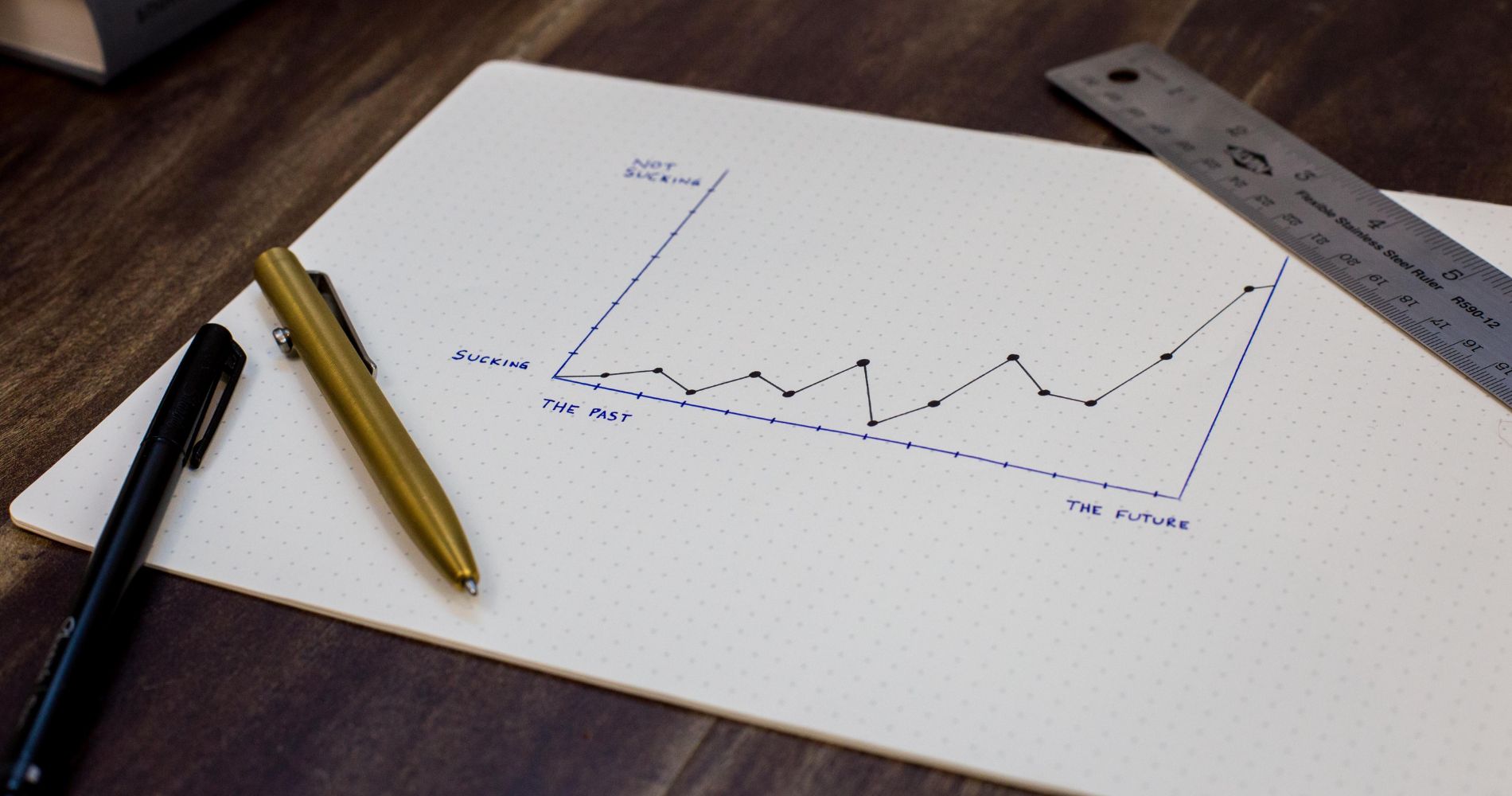

Optimierung des Cashflows

Eine effektive Liquiditätsplanung hilft, den Cashflow zu optimieren, indem sicherstellt wird, dass ausreichende Mittel für operative Ausgaben, Investitionen und unerwartete Ausgaben verfügbar sind. Dies trägt zur Stabilität und Effizienz des Geschäftsbetriebs bei.

Unterstützung bei strategischen Entscheidungen

Liquiditätsplanung bietet wertvolle Einblicke in die finanzielle Lage eines Unternehmens und unterstützt die Geschäftsführung bei strategischen Entscheidungen. Dies umfasst Investitionen, Expansion, Übernahmen und die Einführung neuer Produkte oder Dienstleistungen.

Verbesserung der Kreditwürdigkeit

Ein gut geplantes Liquiditätsmanagement zeigt Kreditgebern und Investoren, dass das Unternehmen seine Finanzen im Griff hat, was zu besseren Kreditkonditionen und einem leichteren Zugang zu Finanzierungen führen kann.

Vorbereitung auf unerwartete Ereignisse

Durch die Planung und Aufbau von Liquiditätsreserven ist ein Unternehmen besser auf unerwartete Ereignisse wie Marktveränderungen, Wirtschaftskrisen oder plötzliche Einnahmerückgänge vorbereitet. Dies erhöht die Widerstandsfähigkeit und das langfristige Überleben des Unternehmens.

Effiziente Nutzung von Ressourcen

Durch die kontinuierliche Überwachung und Anpassung der Liquidität kann ein Unternehmen sicherstellen, dass überschüssige Mittel effizient genutzt werden, sei es durch Investitionen in profitable Projekte oder durch die Reduzierung von Schulden.

Vermeidung von teuren Notfallfinanzierungen

Eine gute Liquiditätsplanung kann die Notwendigkeit teurer Notfallfinanzierungen verhindern, die oft mit hohen Zinsen und ungünstigen Bedingungen verbunden sind. Dies spart Kosten und schützt die finanzielle Gesundheit des Unternehmens.