GuV Definition: Was ist GuV?

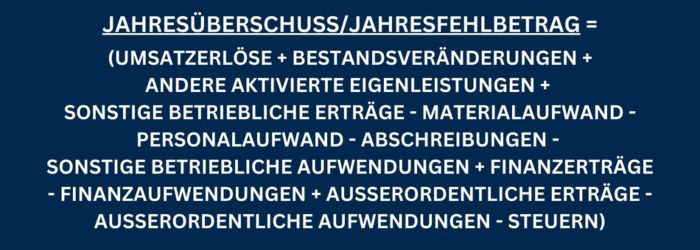

Die Gewinn-und-Verlustrechnung (GuV) ist ein wesentliches Element des Jahresabschlusses eines Unternehmens, das die Erträge und Aufwendungen über einen bestimmten Zeitraum – meist ein Geschäftsjahr – darstellt. Ihr Hauptzweck besteht darin, den Erfolg oder Misserfolg eines Unternehmens zu messen, indem sie den erzielten Gewinn oder erlittenen Verlust ermittelt.

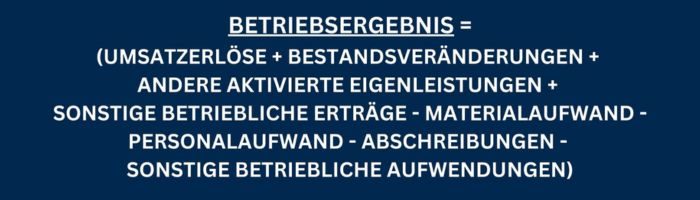

Die GuV strukturiert die finanziellen Aktivitäten eines Unternehmens und zeigt:

- Erträge: Alle Einnahmen aus dem Verkauf von Waren und Dienstleistungen sowie andere Einkünfte.

- Aufwendungen: Alle Kosten und Ausgaben, die im Rahmen der Geschäftstätigkeit anfallen, wie Materialkosten, Personalaufwendungen, Abschreibungen und sonstige betriebliche Aufwendungen.

Durch die Gegenüberstellung von Erträgen und Aufwendungen ergibt sich der Nettoerfolg des Unternehmens, also der Gewinn, wenn die Erträge die Aufwendungen übersteigen, oder der Verlust, wenn die Aufwendungen höher sind als die Erträge. Die GuV liefert somit wichtige Informationen für die Unternehmensführung, Investoren und andere Stakeholder, um die finanzielle Lage und Leistungsfähigkeit des Unternehmens zu bewerten.